Inflação e Política de Paridade de Importação da Petrobras

A guerra na Ucrânia, iniciada em 24 de fevereiro de 2022, e as sanções econômicas contra a Rússia implementadas pelos EUA e pela Europa, implicaram em elevações dos preços internacionais do petróleo e seus derivados, do gás natural e de alimentos, haja vista que a Rússia é um importante fornecedor de petróleo e seus derivados, gás natural, fertilizantes e trigo para o mercado mundial, sobretudo para a Europa.

A Rússia e a Ucrânia juntas eram responsáveis por cerca de um quarto das exportações globais de trigo. No campo da energia, segundo a Agência Internacional de Energia (IEA), a Rússia é o maior exportador mundial de petróleo e derivados e o segundo maior exportador de petróleo bruto, atrás apenas da Arábia Saudita. Em dezembro de 2021, a Rússia exportou 7,8 milhões de barris por dia de petróleo e derivados.

Não há dúvida de que a guerra e seus desdobramentos provocaram uma escalada na inflação mundial, afetando diversos países, inclusive o Brasil. No entanto, cabe observar que a inflação brasileira acelerou em 2021, quando o IPCA anual foi de 10,1%, bem antes da guerra em virtude da elevação dos preços de alimentos e de derivados de petróleo que provocaram uma forte redução do poder de compra dos brasileiros, sobretudo os mais pobres. Entre 2020 e 2021, o rendimento real médio dos ocupados de todos os trabalhos habituais caiu 5,9%. Essa queda se ampliou ainda mais em 2022 (- 8% entre os primeiros quadrimestres de 2021 e 2022) com a elevação da inflação provocada pela guerra.

Gráfico 1 – IPCA e Variação real dos rendimentos

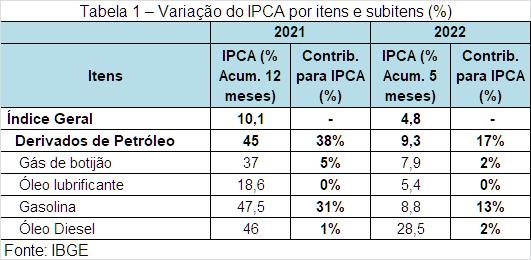

Em 2021, o aumento de 45,3% dos preços dos derivados de petróleo – gasolina 47,4%, diesel 46,1%, óleo lubrificante 18,6% e do gás de botijão 36,9% – foi um dos principais responsáveis pela aceleração da inflação em 2021, pois somente esse item contribui de forma direta com cerca de 38% do IPCA. Nos primeiros cinco meses do ano de 2022, esse item contribuiu com cerca de 17% do IPCA acumulado no primeiro quadrimestre de 4,8%, sendo que o diesel subiu 28,5% (Tabela 1).

Cabe observar que há também os impactos indiretos da elevação dos preços dos derivados de petróleo sobre a inflação, uma vez que afeta os custos de produção de diversos setores econômicos. O aumento do diesel, por exemplo, eleva o custo de transporte rodoviário das mercadorias, que pode ser repassado integral ou parcialmente para os preços finais desses produtos, a depender das condições dos mercados. Parte do crescimento dos preços, em 2021, das passagens aéreas (17,6%) e do transporte por aplicativo (33,8%) podem ser explicados, respectivamente, pelos expressivos aumentos do querosene de aviação e da gasolina. Esses dados evidenciam que os aumentos dos preços dos derivados, produzidos pela Petrobras, estão impactando de forma expressiva na redução do poder de compra da população brasileira.

Desde a implementação da política de preços de derivados da Petrobras – centrada na Política de Paridade de Importação (PPI)[1] –, em outubro de 2016, durante o Governo Temer, a população brasileira está sofrendo com a carestia no preço dos derivados de petróleo que tem afetado negativamente o poder de compra da população e aumentado os custos de produção das mercadorias. Em 2021, os preços de vendas dos derivados nas refinarias da Petrobras do diesel, da gasolina, do óleo combustível, do GLP/gás de cozinha, do querosene de aviação e do total de derivados cresceram, respectivamente, 66%, 65%, 58%, 38%, 67% e 63%. Nos primeiros três meses do ano de 2022, o diesel e a gasolina aumentaram 14% e 6%, respectivamente.

Nos últimos tempos, as possíveis causas dos aumentos dos preços dos derivados têm sido discutidas por especialistas do setor de petróleo e gás, pelos segmentos políticos e também pela população em geral. Muitas tem sido as explicações para a carestia nos preços dos derivados. Desde as mais esdrúxulas, em que a corrupção do PT na Petrobras teria gerado dívidas que impediriam a queda dos preços; passando pela ideia de que os tributos estaduais (sobretudo ICMS) seriam os responsáveis pelas elevações dos preço, mesmo não sido registrado elevações nas alíquotas desses impostos; até os que defendem que esses aumentos seriam fruto de choques externos nos preços do petróleo e derivados, sendo que a Petrobras estaria apenas repassando essas variações ao adotar a PPI como premissa para precificar os derivados produzidos em suas refinarias. Nessa última perspectiva, os aumentos seriam incontornáveis, até mesmo no curto prazo, haja vista que a Petrobras estaria adotando o preço de mercado e alterações, pois abaixo desse preço implicaria em prejuízos ou destruição do valor da empresa.

Defendo aqui que há sim possibilidade, no curto prazo, de mudanças na política de preços dos derivados da Petrobras – considerando os custos de importações e produção nacional de derivados – que permitem, ao mesmo tempo, reduzir preços, criar valor econômico e aumentar os investimentos. Em Texto para Discussão 010/2022 (IE/UFRJ), denominado Preços elevados, PPI e Petrobras: há alternativas para reduzir os preços e aumentar os investimentos, simulei um corte linear de 20% nos preços de vendas nas refinarias da Petrobras em 2021. Nessa simulação utilizei duas premissas, a saber:

- o nível de utilização da capacidade das refinarias deveria ser de 93%;

- a Petrobras passaria a importar todo o volume de derivados para suprir o mercado doméstico. Com isso, haveria uma redução das receitas de vendas com a redução de 20% nos preços das refinarias (de R$ 452 bilhões para R$ 398 bilhões) e um aumento nos custos dos produtos vendidos, de cerca de R$ 30 bilhões.

De forma resumida, a simulação mostrou que essa redução dos preços em 20% provocaria uma queda no lucro líquido da Petrobras de R$ 106,6 bilhões para R$ 46,8 bilhões, com margem líquida (lucro líquido/receita de vendas) recuando de 23,7% para 11,8 %. Cabe observar que essa margem de 11,8%, ainda, seria maior do que a margem líquida das maiores do mundo (Shell, Equinor, BP, Exxon, Total e Chevron) que foi de 8,2% em 2021. Mesmo com essa redução de 20% nos preços dos derivados ainda seria possível aumentar em 25% os investimentos e ainda distribuir 25% do lucro aos acionistas.

Essa simulação mostrou que há alternativas possíveis tanto para mudar a política de preço, que permita criar uma relação mais equânime entre acionistas e consumidores, como para ampliar os investimentos, dado o papel desempenhado pela Petrobras que é de economia mista e que possui interesses públicos. Fica claro que para isso é preciso diminuir a distribuição de dividendos para os acionistas.

Se, por um lado, os acionistas deixariam de ganhar no curto prazo com uma menor distribuição de dividendos, eles ganhariam no longo prazo com o aumento dos investimentos; por outro, ganharia a população em geral que pagariam menos pelos derivados e também por outros produtos que têm custos atrelados aos preços de derivados, sobretudo no que diz respeito aos custos de transportes.

A Petrobras deve voltar a funcionar como um instrumento da política energética brasileira, combinando segurança de abastecimento e acesso barato aos derivados a população mais pobre, e do desenvolvimento nacional por meio da ampliação dos seus investimentos, gerando emprego e renda. (Publicado no Jornal dos Economistas, Corecon/RJ, julho/2022)

[1] Os Preços de Paridade de Importação – PPI são estimativas do custo do derivado importado trazido para o país, sendo composto pelo valor do produto no mercado internacional convertido a taxa de câmbio, taxas, custos do frete, movimentação nos terminais, armazenamento e serviços e ganhos associados à importação. Representam assim os custos de importação que são utilizados como premissa para realizar a precificação dos derivados.

***

Os artigos representam a opinião dos autores e não necessariamente do Conselho Editorial do Terapia Política.

Ilustração: Mihai Cauli

Clique aqui para ler o artigo de Paulo Kliass “O petróleo ainda é nosso”.